En el mundo financiero, la distinción entre riesgo sistémico y riesgo no sistémico puede marcar la diferencia entre el éxito y el fracaso en tus inversiones. Comprender estas categorías de riesgo no solo te ayuda a tomar decisiones más informadas, sino que también contribuye a la estabilidad económica global.

Estos conceptos, a menudo confundidos, representan amenazas fundamentales que afectan desde carteras personales hasta sistemas financieros enteros. La interconexión entre instituciones es un factor clave que puede desencadenar crisis de proporciones épicas.

Al dominar estas ideas, puedes desarrollar estrategias robustas para salvaguardar tus activos y fomentar resiliencia en los mercados. La capacidad de diversificación efectiva se convierte en tu mejor aliado contra incertidumbres impredecibles.

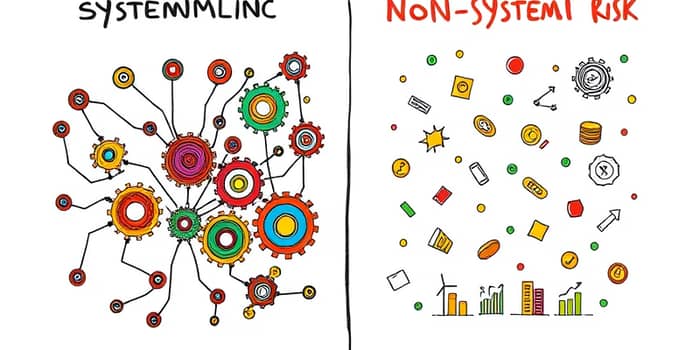

El riesgo sistémico se refiere a la incertidumbre generada por la interrelación e interdependencia en un sistema o mercado. Es el riesgo de colapso que puede afectar a todo un sistema financiero debido a la estrecha conexión entre sus actores.

Por otro lado, el riesgo sistemático, a menudo llamado riesgo de mercado, abarca factores externos que impactan la rentabilidad de los activos. Factores macroeconómicos y políticos escapan al control individual, creando volatilidad generalizada.

Una confusión común surge entre riesgo sistémico y sistemático, pero sus orígenes son distintos. La interdependencia en cascada define al primero, mientras que el segundo se nutre de condiciones de mercado amplias.

El riesgo sistémico se caracteriza por su naturaleza contagiosa y severa. La propagación rápida de problemas puede convertir un fallo local en una crisis global en cuestión de días.

El riesgo sistemático, en cambio, se manifiesta a través de factores comunes a todos los activos. Recesiones económicas globales o eventos geopolíticos son ejemplos clásicos que no pueden evitarse con diversificación.

Esta tabla ilustra cómo ambos riesgos, aunque compartan la no diversificabilidad, difieren en sus mecanismos de acción. La interconexión versus factores externos define su esencia y las estrategias para mitigarlos.

El riesgo sistémico no es monolítico; se compone de varios elementos que interactúan para crear vulnerabilidades. Riesgo de contagio financiero es quizás el más temido, ya que permite que los problemas se esparzan como un virus.

Entender estos componentes te ayuda a identificar puntos débiles antes de que colapsen. La diversificación de exposiciones puede reducir algunos de estos riesgos, pero no elimina el sistémico por completo.

Ciertas características hacen que los sistemas financieros sean más propensos a crisis sistémicas. El tamaño y la interconexión son dos de los pilares que, cuando se combinan, crean una tormenta perfecta.

Estos factores no son estáticos; evolucionan con innovaciones como fintech o globalización. Monitorear cambios estructurales es crucial para anticipar y mitigar amenazas emergentes.

Identificar el riesgo sistémico requiere un enfoque proactivo y analítico. La capacidad de contagio rápido es una señal de alerta que no debe ignorarse en ningún análisis.

Métodos como la lluvia de ideas pueden ayudar a descubrir causas ocultas. Clasificar el impacto como grave o leve permite priorizar respuestas y asignar recursos de manera eficiente.

Estas herramientas, aunque no infalibles, empoderan a inversores y reguladores. La prevención de crisis económicas devastadoras comienza con una evaluación rigurosa y constante.

La crisis financiera de 2008 es un caso de libro de texto sobre riesgo sistémico. Préstamos hipotecarios de alto riesgo combinados con derivados complejos desencadenaron un colapso global.

Este evento demostró cómo la interdependencia en cascada puede poner en peligro economías enteras, requiriendo rescates masivos y reformas regulatorias.

Otro ejemplo es la quiebra hipotética de un gran banco central en derivados. Efecto dominó en la economía ilustra cómo un solo fallo puede propagarse, afectando desde pequeñas empresas hasta gobiernos nacionales.

Estos ejemplos no son solo historias; son lecciones vivas. Aprender de errores pasados es fundamental para construir un futuro financiero más seguro y resistente.

El riesgo no sistemático, o diversificable, se centra en factores específicos de empresas o industrias. Factores propios de una empresa como malos resultados o fraudes pueden gestionarse con estrategias inteligentes.

A diferencia de los riesgos sistémico y sistemático, este puede eliminarse casi por completo. La diversificación de cartera efectiva es la clave para neutralizar amenazas idiosincráticas.

Entender este riesgo te permite tomar decisiones proactivas. La eliminación completa mediante diversificación ofrece un camino tangible hacia la protección de tus inversiones.

El riesgo total de un activo se calcula sumando riesgo sistemático y no sistemático. Riesgo sistemático más no sistemático proporciona una visión holística que guía la asignación de activos.

Usar la volatilidad histórica ayuda a cuantificar estos riesgos. Datos de rentabilidad pasada sirven como base para modelos predictivos, aunque con limitaciones.

Esta ecuación no es solo teórica; es una brújula para navegar mercados volátiles. La gestión proactiva de exposiciones transforma incertidumbre en oportunidades de crecimiento sostenible.

Para organizaciones y reguladores, comprender el riesgo sistémico es una misión crítica. Prevenir crisis económicas de gran escala requiere cooperación global y marcos regulatorios robustos.

Los desafíos incluyen la dificultad de identificación y medición. Dejar de lado el riesgo sistémico en la gestión diaria puede llevar a consecuencias catastróficas, como hemos visto en el pasado.

Este esfuerzo colectivo no solo protege sistemas financieros, sino que salvaguarda empleos y bienestar social. Construir una economía más resiliente es un legado que beneficia a generaciones presentes y futuras.

Dominar los conceptos de riesgo sistémico y no sistémico te empodera como inversor o profesional. La toma de decisiones informada basada en este conocimiento puede proteger tu patrimonio y contribuir a la estabilidad global.

Recuerda que la diversificación es tu escudo contra riesgos no sistemáticos, mientras que la vigilancia y la educación son armas contra amenazas sistémicas. Un futuro financiero estable y próspero se construye con comprensión, acción y colaboración continua.

Referencias